Curvas para pensar

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP

Hay decisiones que se toman por conocimiento del hacer habitual, mientras otras decisiones no se toman por desconocimiento y/o falta de costumbre. Campaña a campaña se observan los acontecimientos globales y locales que llevan los precios de los granos como sobre una montaña rusa, a una velocidad que a veces deja a muchos preguntando en qué momento los precios pasaron de un nivel a otro.

Las curvas de precios futuros muestran un recorrido que puede traer diferentes reflexiones. Una de ellas es “con el diario del lunes cualquiera sabe lo que hubiera sido correcto”, lo que solo pone condicionantes contra fácticos que no colabora en reflexionar respecto al criterio con el que se tomaron o dejaron de tomar decisiones que hubieran sido acertadas. Sin embargo, mirar curvas de precios y relacionarlas con motivaciones por las que se tomaron o no decisiones comerciales durante su recorrido, puede sumar para corregir o ajustar el criterio de toma de decisiones comerciales.

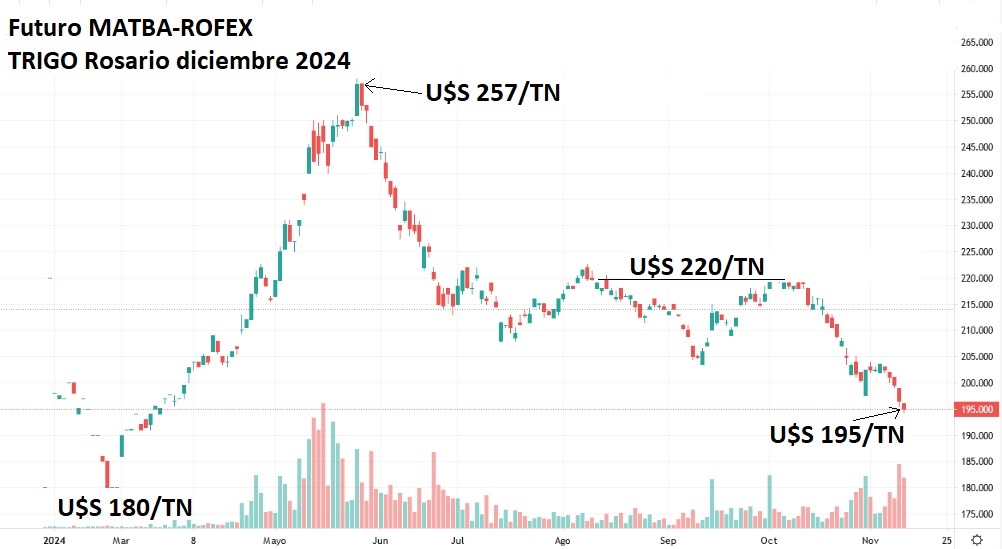

Ø TRIGO:

En el gráfico se observa la evolución del precio futuro de trigo diciembre 2024, quedando pocas semanas para su vencimiento. El inicio de sus cotizaciones, en febrero 2024, fue a precios en torno a U$S 220/TN, para bajar en marzo a mínimos de U$S 180/TN, valores que pusieron en duda la superficie de siembra 24/25. Entre mayo y julio los precios se elevaron a rangos entre U$S 220 y 257/TN, lo que alentó el avance de labores de siembra y sumó superficie.

Durante esas fechas se ejecutaron ventas anticipadas con precio por casi 1,8 millones de toneladas, aproximadamente 10% de la cosecha esperada para este año, mientras en el Mercado a Término la cantidad de futuros operados alcanzaba un interés abierto equivalente a medio millón de toneladas, casi 3% de la cosecha esperada. Es importante pensar en que tanto la suba de precios como lluvias oportunas alentaron para completar una superficie de siembra con potencial productivo de 18 millones de toneladas, pero solo alcanzó para fijar y cubrir precio por menos del 13% de la cosecha esperada. Al argumento de falta de certeza respecto a la cosecha durante la siembra, por incertidumbre climática, etc., puede contrarrestarse con conocimiento del riesgo productivo de cada zona, conocido por la mayoría de los productores que han trabajado más de cinco campañas seguidas en una misma región. Si bien es cierto que hay zonas con riesgo de 100% de pérdida, gran parte del área triguera es mucho menos riesgosa, y pueden planificarse decisiones considerando proporciones de cosecha de 30% para limitar sobre dicho volumen el riesgo precio.

Tener compromisos a pagar a cosecha, es otro de los condimentos a considerar para cubrir precios de venta a siembra o durante el crecimiento y desarrollo del cultivo, en la medida que los precios ofrecen buen nivel de rentabilidad.

Se observa que entre julio y octubre los precios fluctuaron mayormente entre U$S 210 y 220/TN, valores muy inferiores a los de plena siembra, pero interesantes para sumar ventas anticipadas o coberturas. Pasado octubre, lluvias mediante, se llega al nivel actual de precios, debajo de U$S 200/TN, mientras avanza la cosecha. A la fecha hay 2,4 millones de toneladas con precio en el mercado físico, y medio millón de toneladas de interés abierto en futuro diciembre 24, en total, puede decirse que 16% del trigo que espera ser cosechado tiene precio o cobertura de precios. Considerando los valores actuales, cerca de los mínimos de este futuro, podría decirse que no conviene avanzar con decisiones comerciales, principalmente en planteos bajo alquiler.

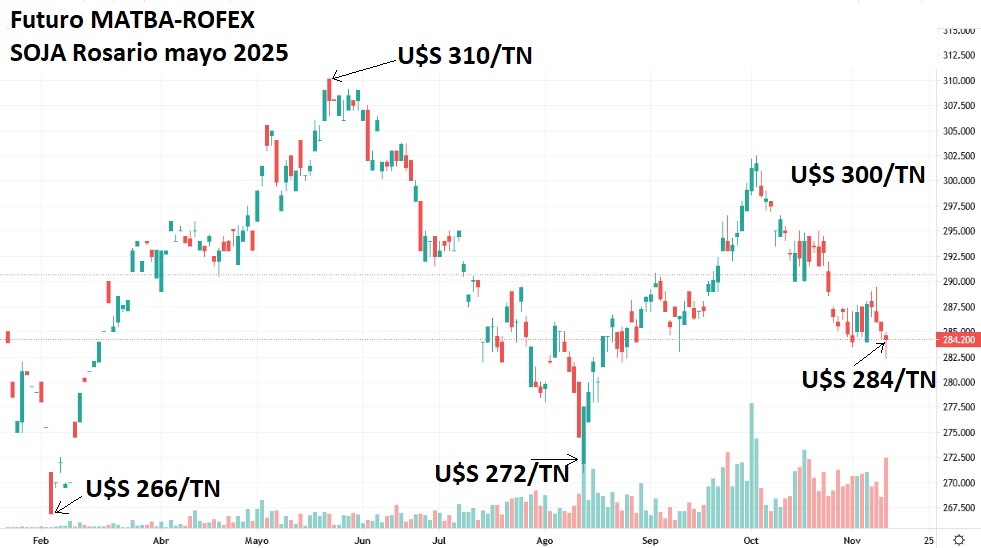

Ø SOJA:

La curva del futuro mayo 2025, a diferencia del trigo, aún tiene un largo recorrido por delante, y ya pueden verse amplios recorridos de precios entre mínimos de U$S 266 en febrero, cuando inició a cotizar este futuro, y máximos de 310/TN en mayo 2024. La caída de precios desde octubre hasta ahora responde a las lluvias que mejoraron las perspectivas productivas de Argentina y todo Sudamérica, y puede verse que, del rango actual de precios, las cotizaciones actuales resultan en posiciones intermedias entre pisos y techos.

En plena siembra, con riesgos productivos por delante, hay solo 230 mil toneladas con precio anticipado en el mercado físico y casi 1,4 millones de toneladas de interés abierto en el Mercado a Término, lo que suma apenas 3% de la cosecha 24/25 esperada. Es momento de tomar la experiencia previa y analizar estos precios futuros en función de los costos y compromisos asumidos a cosecha, considerando la rentabilidad resultante, para avanzar en coberturas de precios o fijaciones anticipadas.

Ø MAÍZ:

Por último, considerar también el recorrido de precios futuros de maíz abril y julio 2025, para cosecha temprana y tardía respectivamente. Ambas posiciones se encuentran actualmente más cerca de sus máximos que mínimos, lo que podría indicar oportunidad de ampliar ventas anticipadas y/o coberturas de precios futuros. Hasta la fecha se han vendido con precio anticipado menos de medio millón de toneladas de maíz 24/25, mientras hay casi 1,3 millones de toneladas de interés abierto en el Mercado a Término, en suma 1,7 millones de toneladas, 3% de una cosecha proyectada en 51 millones.

Tanto en soja como en maíz, pensar en los riesgos productivos de la campaña y el riesgo de baja de precios, para considerar acotar el volumen de cosecha expuesto a cambios de precios, en la medida que estos valores permiten rentabilidad.

Conclusiones: En este informe se plantea la importancia de conocer los precios futuros durante todo el ciclo de los cultivos, desde pre siembra a cosecha, considerar dichos precios en función de los costos productivos y la rentabilidad objetivo de cada agro empresa, junto a los riesgos productivos de cada zona, para tomar decisiones comerciales más certeras.

Si bien es importante y necesario conocer el contexto del mercado de granos y su efecto sobre la evolución de precios, se alienta a priorizar la planificación comercial desde la pre siembra, con la mirada puesta sobre la realidad tranquera adentro y la rentabilidad que aporta sustentabilidad. Mirar las curvas debe hacer pensar que las decisiones tomadas durante su recorrido impactan sobre el precio promedio de venta de cada campaña, por lo que vale la pena reflexionar sobre decisiones pasadas y ajustar el criterio para las decisiones futuras.

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP